Com a situação cada vez mais vulnerável da previdência social, e com a reforma tributária permitindo a contratação de mão de obra via contrato de prestação de serviço, fica imprescindível pensar em formas de investimento que garantam renda para nossa aposentadoria.

Entre tantas opções disponíveis no mercado, uma das mais procuradas e acessíveis é a Previdência Privada.

Para optar pela melhor escolha, vamos transcorrer alguns detalhes para que você leve em consideração, mas o principal é a consciência de que sempre procure um profissional que trabalhe com várias opções de administradora do plano para oferecer o melhor produto para você, diferente de gerentes de bancos que irão oferecer apenas o mais benéfico para a instituição financeira e essa na maioria das vezes não será a mais vantajosa para você!

As vantagens da previdência privada com relação aos demais investimentos que existem no mercado são:

-Flexibilidade: pois atende o cliente em diversas fases de sua vida;

-Não existe o “come-cotas” dos fundos de investimento;

-Incentivo fiscal no PGBL para quem faz declaração de IR na forma Completa;

-Opção de resgate: é possível realizar resgates parciais, totais ou conversão em renda;

-Planejamento sucessório: as indenizações não integram o inventário.

Com essas informações iniciais das vantagens da Previdência, é necessário ainda avaliar 3 pontos fundamentais para a melhor escolha:

- Tipo de plano: PGBL ou VGBL;

- Tipo de tributação: progressiva ou regressiva;

- Analisar seu perfil investidor: conservador, moderado ou agressivo

-Para a escolha do tipo de plano, sugiro conversar e avaliar com seu contador a melhor opção, pois:

- Na opção VGBL (Vida Gerador de Benefícios Livres) o imposto de renda incide somente sobre a rentabilidade conquistada. É a opção indicada para quem entrega a declaração de imposto de renda na forma Simplificada, pois não haverá desconto na base de cálculo do imposto de renda. Também é indicado para quem quer investir acima de 12% de sua renda bruta anual.

- Na opção PGBL (Programa Gerador de Benefício Livre) você pode ter seus aportes abatidos do Imposto de Renda, limitado a 12% da sua renda anual. Este abatimento pode reduzir o imposto a pagar ou ainda aumentar o imposto a restituir. Lembrando que o imposto de renda incidirá sobre todo o montante (contribuições e rentabilidade) no recebimento do benefício ou no resgate.

Em seguida, é necessário analisar o tipo de tributação a que irá submeter seu plano

Tabela Progressiva: Todos os resgates e benefícios serão tributados de acordo com a tabela Progressiva de IR vigente. A tributação será de 15% na fonte sobre qualquer valor. Na Declaração Anual será feito o ajuste sobre o valor resgatado.

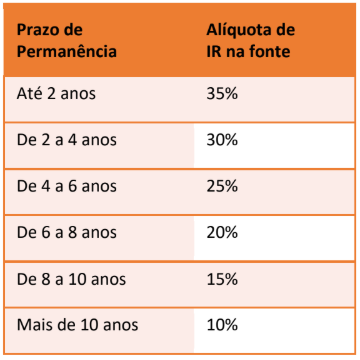

Tabela Regressiva: A tributação será exclusiva, de acordo com a tabela abaixo:

Nos resgates, a tributação será feita pelo método PEPS (Primeiro a Entrar e o Primeiro a Sair), devido ao prazo de permanência do investimento. No pagamento de Benefícios, será calculada a média ponderada pelo valor de cada contribuição. Esta opção não permite alteração, portanto deve ser muito bem avaliada.

Analise seu Perfil de Investidor

Conservador: Quando possui objetivo de preservação de capital, aceitando pouca oscilação de mercado. Visa incrementar aos poucos o patrimônio.

Moderado: Aceita uma volatilidade um pouco maior no curto prazo, objetivando retorno maiores ao longo prazo e que pode haver uma maior perda de curto prazo devido às oscilações de mercado. É um investidor que tem a segurança da renda fixa, mas também aplica parte de

seus recursos em renda variável, buscando retornos acima da média do mercado.

Agressivo: Admite retornos maiores no longo prazo, podendo sofrer fortes oscilações e/ou perdas no curto prazo. Possui um bom conhecimento sobre a dinâmica do mercado e sua relação de risco retorno. Mesmo sendo arrojado, é muito recomendado que o investidor agressivo tenha

uma reserva de emergência para situações do cotidiano que demandem dinheiro a curto prazo.

Tipos de Renda

Renda Mensal Vitalícia: Consiste em uma renda mensal a ser paga vitalícia e exclusivamente ao participante/segurado a partir da data escolhida para concessão do benefício. O pagamento da renda cessa com a morte do participante.

Renda Mensal temporária: Consiste em uma renda mensal a ser paga temporária e exclusivamente ao participante/segurado, cessando com o seu falecimento ou com o fim da temporariedade contratada, o que ocorrer primeiro.

Renda Mensal por Prazo Certo: Consiste em uma renda mensal a ser paga temporária e exclusivamente ao participante/segurado. Caso ocorra o falecimento do participante dentro do prazo de pagamento do benefício, a renda continuará a ser paga ao(s) beneficiário(s) indicado(s)

até o final daquele prazo. Cessando o prazo de pagamento do benefício não será devido nenhum valor ao participante ou a qualquer beneficiário.

Renda Mensal Vitalícia Reversível ao Cônjuge com Continuidade as Menores: Consiste em uma renda mensal paga vitaliciamente ao participante/segurado a partir da data escolhida para concessão do benefício. Ocorrendo o falecimento do participante durante a percepção dessa renda, um percentual do seu valor estabelecido na proposta será revertido vitaliciamente ao cônjuge e, na falta deste, será reversível temporariamente aos menores até que o mais novo complete uma idade para maioridade estabelecida no regulamento do plano.

Fique atento às Taxas praticadas pela instituição

A taxa de carregamento é a importância destinada a atender às despesas administrativas e às de comercialização do plano Dependendo das regras presentes no regulamento do plano contratado, pode existir a cobrança de carregamento quando são feitos os aportes e/ou

resgates.

Dependendo da forma como o carregamento incide no plano, ele pode ser classificado em três tipos:

Taxa de carregamento na entrada: incide sobre as entradas de dinheiro no plano, como aportes ou contribuições mensais;

Taxa de carregamento na saída: incide sobre as saídas de valor, podendo ser resgate ou portabilidade de saída;

Taxa de carregamento na entrada e na saída: é a combinação do carregamento na entrada e na saída, ou seja, incide tanto na entrada de dinheiro quanto na saída.

Além da taxa de carregamento, algumas instituições cobram, ainda:

Taxa de administração: É a remuneração paga pela prestação de serviços de gestão e administração da reserva. O valor da TAF é demonstrado de forma anual, mas a cobrança ocorre de maneira diária, sobre todo o montante do fundo. A rentabilidade demonstrada no quadro

de rentabilidades já é líquida de TAF.

Taxa de performance: Essa taxa é cobrada sobre uma parcela da rentabilidade do fundo que exceda a variação de um índice de desempenho previamente determinado, chamado de benchmark, remunerando o gestor no caso de bom desempenho do fundo.

Sobre a possibilidade de Portabilidade

Se após ler este artigo, percebeu que a escolha que você fez há tempos atrás não está contemplando seus interesses, saiba que é possível fazer a portabilidade para outra instituição financeira sempre que julgar necessário, com o detalhe de que o regime tributário não é passível

de alteração.

Depois de analisar as opções de taxa de carregamento e administração e rentabilidade, a nova empresa eleita deve solicitar para a empresa detentora do seu plano e esta é obrigada, por lei, a acatar seu pedido, sem que você se envolva no processo, e sem custo.

Outra dica importante é que você analise periodicamente o desempenho do fundo que escolheu para aplicar seu capital, pois de 60 em 60 dias você pode fazer a alteração para planos com melhor performance no mercado!

Margot Adriane Valmorbida.

Prottege Seguros